Was vor kurzem in den „Qualitätsmedien“ noch ein absolutes Tabu war, wird jetzt offen diskutiert: Eine Staatspleite Griechenlands. Es heißt jetzt auch, dass bereits Mittel bereitgestellt würden, um die Banken zu retten, die von einer Insolvenz Griechenlands in den Abgrund gerissen würden. Daran gewöhnt, von der hohen Obrigkeit und den Mainstream-Medien ständig Unfug erzählt zu bekommen, sollte man sich einmal darüber ein paar klare Gedanken machen, was tatsächlich passieren würde, wenn Banken Pleite gehen, weil Forderungen an Griechenland ausfallen.

Angst ist ein probates Mittel um Macht auszuüben. Das Androhen fürchterlichster Katastrophen, um die Masse der Menschen gefügig zu machen, hat eine reichhaltige Tradition. Bei näherem Hinsehen sind die angeblichen Gefahren, die drohen, wenn sich das Volk nicht so und so verhält bzw. die Machthaber nicht das und das machen, in Wirklichkeit meist überhaupt nicht vorhanden.

Was man uns so erzählt

Ein Beispiel ist die (angeblich menschengemachte) Erwärmung des Klimas. Der Zustand des Nordpolareises sei Besorgnis erregend und uns drohten die schlimmsten Dinge, wenn es auf unserer alten Erde noch etwas wärmer würde.

Interessant in diesem Zusammenhang ist, dass jeder, der nur ein bisschen Ahnung von Geschichte hat, weiß, dass es vor ungefähr tausend Jahren noch deutlich wärmer war, als heute. Abgesehen davon, dass damals die Ausdehnung des Polareises noch wesentlich geringer gewesen sein muss als heute, deswegen aber keineswegs die Eisbären ausgestorben sind, heißt diese Zeit bei den Historikern jedoch nicht etwa „mittelalterliche Klimakatastrophe“ sondern „mittelalterliches Klimaoptimum“.

Weder stand damals Norddeutschland unter Wasser, noch war Südeuropa eine einzige Wüste. Dafür konnte man auf Grönland Ackerbau und Viehzucht betreiben, in England und Norddeutschland Wein pflanzen und in ganz Europa so wohlhabend werden, dass man sich die tollsten Kirchen, Rathäuser und dergleichen bauen konnte. Dass dabei sehr wahrscheinlich auch ein sinnvolleres Geldsystem eine Rolle gespielt hat, sei hier nur am Rande erwähnt.

Als dann schließlich das Klima in der so genannten kleinen Eiszeit wieder abkühlte – also das passierte, was man mit Glühbirnenverbot und Klima-Abzocksteuern erreichen will – brach über Europa ein tatsächlich finsteres Zeitalter herein: Der Dreißigjährige und andere Kriege, Missernten, Hungersnöte, Bauernaufstände usw. waren die historischen Ereignisse jener Zeit. Und ebenfalls nur am Rande, obwohl es uns zum eigentlichen Thema zurückbringt: Kriminelle Kaufleute hatten es geschafft, das sinnvolle Geldsystem des Mittelalters durch ein System mit Zins und Zinseszins zu ersetzen.

Vergleicht man die historische Wirklichkeit also mit dem was man uns über Klimaerwärmung erzählt, stellt man fest, dass uns da kompletter Humbug aufgetischt wird. Das macht natürlich die Behauptungen unserer Öberen über die fürchterlichen Folgen einer Griechenland- und daraus folgender Bankenpleite ebenfalls sehr verdächtig. Grund genug, einmal nüchtern zu untersuchen, was bei einem solchen Crash tatsächlich passieren würde und was die Folgen wären.

Wie eine (Staats-)Pleite funktioniert

Im Prinzip ist Griechenland bereits jetzt Pleite. Der Konkurs tritt nach buchhalterischen Verständnis dann ein, wenn jemand mehr Schulden hat, als sein Eigentum wert ist. In der Praxis dann, wenn er seine Schulden nicht mehr bedienen kann – und das ist bei Griechenland ja zweifelsohne der Fall.

Der Konkurs eines Schuldners bedeutet, dass man im Extremfall mehr oder weniger alles verliert, was man von dem betreffenden Schuldner zu bekommen hatten. Um zu retten, was noch zu retten ist, kann man nun im Rahmen eines Konkursverfahrens verschiedene Dinge tun. Die radikalste Vorgehensweise ist, den kompletten Besitz des Schuldners zu Geld zu machen, normalerweise im Rahmen von Versteigerungen, und den Erlös unter den Gläubigern aufzuteilen.

Einen Staat kann man jedoch nicht gut komplett verscherbeln, obwohl das in schleichender Form schon seit langem und nicht nur mit Griechenland passiert: Die so genannten Privatisierungen von Staatseigentum – Post, Bahn etc. - sind nichts anderes als Notverkäufe um den Geldmangel zu mildern, der durch die Staatsverschuldung entsteht. Auch wenn immer behauptet wird, das Privatisierungen gemacht würden, weil die entsprechenden Staatsbetriebe privatwirtschaftlich effizienter arbeiten würden.

Zurück zum Thema: Eine komplette Abwicklung eines insolventen Staates ist nicht machbar, aber man kann das tun, was man beim Konkurs von Firmen auch manchmal tut, um sie dennoch zu erhalten: Man erleichtert die Schuldenlast. Das kann durch einen (teilweisen) Erlass der Schulden, durch Erleichterung der Bedingungen – kleinere Raten, längere Laufzeit – und/oder einem Verkauf von Teilen des Betriebsvermögens geschehen, so dass die Firma bzw. der Staat wieder in die Lage kommt, seine Schuldendienste aus den laufenden Einnahmen zu leisten.

Eine (Staats-)Pleite aus betriebswirtschaftlicher Sicht

Die Gläubiger eines Staates oder eines Unternehmens, das insolvent wird verlieren natürlich meist Geld: Bei Totalverlust oder Reduzierung der Forderung auf die Konkursdividende auf jeden Fall; bei teilweisem Forderungsverzicht oder Streckung von Krediten könnte es im Endeffekt darauf hinauslaufen, dass die Gläubiger schlussendlich doch noch alles bekommen oder eventuell sogar besser abschneiden, letzteres nämlich wenn die Firma wieder auf die Beine kommt und man mit ihr wieder lukrative Geschäfte machen kann.

Zunächst jedoch ist die Insolvenz eines Schuldners aus betriebswirtschaftlicher, nämlich aus der Sicht der Gläubiger im allgemeinen ein Nachteil: Man bekommt Geld, das man jetzt haben sollte gar nicht mehr, nur teilweise oder erst später. Vorteile hat man zu diesem Zeitpunkt allenfalls, wenn man sich aus dem Sachvermögen des Schuldners irgendwelche Sahnestückchen sichern kann.

Eine (Staats-)Pleite aus volkswirtschaftlicher Sicht

Aus volkswirtschaftlicher Sicht hat eine Unternehmenspleite unterschiedliche Folgen: Als erstes denkt man da natürlich an den Verlust von Arbeitsplätzen beim Schrumpfen oder Verschwinden des Unternehmens. Weil dieses Argument immer sehr pauschal, sehr unreflektiert und auch ein Stück weit eher emotional – in Bezug auf die persönlichen Probleme der „freigesetzten“ Arbeitskräfte behandelt wird, soll hier kurz umrissen werden, was der Verlust von Arbeitsplätzen volkswirtschaftlich in erster Instanz bedeutet: Wenn ein Betrieb verschwindet, verschwindet vor allem seine Wertschöpfung; es liegen sowohl die Arbeitskraft der Entlassenen als auch die Kapazitäten der Produktionsmittel brach.

Das bedeutet nun, dass die Wirtschaftsleistung sinkt, es wird weniger produziert und es kann daher weniger verteilt werden. Auf der Ebene des Geldes bildet sich dieser realwirtschaftliche Zusammenhang dahingehend ab, dass die weiterhin arbeitenden Menschen über Transferleistungen wie Arbeitslosengeld die Arbeitslosen mit unterhalten müssen.

Im Fall einer Staatspleite bzw. bereits bei schlechter wirtschaftlicher Lage eines EU-Landes sieht das ganz ähnlich aus. Wir in den Geberländern der EU arbeiten ganz einfach für die Leute in den Nehmerländern mit, wie man in meinem Artikel über den so genannten Gemeinsamen Markt sehen kann – das tun wir aber schon lange.

Bei genauem Hinsehen ist es also volkswirtschaftlich sinnvoll, sich von solchen Ländern zu trennen. Dass man das nicht tut, liegt daran, dass eben einzelne Unternehmen – sowohl der produzierenden als vor allem auch der Finanzwirtschaft – davon profitieren. Für sie ist es egal, dass das, was sie an zusätzlichen Geschäften aufgrund des Gemeinsamen Marktes mit schwachen EU-Ländern machen können, letztendlich von der Allgemeinheit in den wirtschaftlich stärkeren Ländern bezahlt wird.

Soviel zu den realwirtschaftlichen Zusammenhängen. Um nun aber verstehen zu können, was eine Insolvenz und die daraus entstehenden Forderungsausfälle tatsächlich bewirken, muss man wissen, wie Geld funktioniert und wie es heute gehandhabt wird. Für den, der das nicht weiß, steht es z.B. in diesem Artikel.

Schuldenrückzahlung und Geldmenge

Wer nun weiß, dass das umlaufende Geld im Prinzip vollständig aus Krediten stammt ist, versteht auch, dass die Rückzahlung von Schulden in sehr vielen Fällen die umlaufende Geldmenge vermindert. Man muss hier verschiedene Arten von Schulden unterscheiden:

Geld, mit dem Schulden bezahlt werden, die auf Lieferungen beruhen, also aufgelaufene Rechnungen, Mietschulden und dergleichen, kommt in aller Regel schnell wieder in Umlauf, da der Gläubiger es ja wieder für Betriebsausgaben und in Form von Gewinn für sich selbst verwendet – bis auf einen eventuellen Teil dieses Gewinnes, der angelegt, also gehortet wird. Das gleiche gilt natürlich auch für rückständige Löhne und Gehälter.

Geld, mit dem Bankkredite abbezahlt werden, die aus der Geldschöpfung der Zentral- und Geschäftsbanken stammen, hingegen füllt die Löcher im buchhalterischen Nirwana auf, die bei der Geldschöpfung durch Kreditvergabe entstanden sind. Dieses Geld verschwindet völlig aus dem Umlauf, dabei vermindern sich zwar die gesamten Schulden, aber eben auch die umlaufende Geldmenge.

Dann gibt es noch Schulden, die letztendlich aus Geldanlagen von Privatleuten und Institutionen stammen, die keine Banken sind. Das sind zum Beispiel Staatsanleihen, aber auch der Teil von Bankkrediten, der aus Einlagen der Bankkunden anstatt aus der Zentralbank- und Giralgeldschöpfung stammt. Bezahlt man solche Schulden, vermindern sich zunächst die Gesamtschulden, aber auch die umlaufende Geldmenge. Dieses Geld gelangt in der Regel bald erneut in den Umlauf, weil der Anleger es ja wiederum verleiht, allerdings wieder gegen Zinsen und Rückzahlung.

Auch das Geld aus Krediten, die von Banken geschöpft wurden und das daher bei der Rückzahlung im buchhalterischen Nirwana verschwindet, gelangt bei näherem Hinsehen gewissermaßen wieder in den Umlauf: Da die Schöpfung von Zentralbankgeld von gewissen Faktoren begrenzt ist, bedeutet die Rückzahlung von solchen Krediten in der Regel, dass neues Zentralbankgeld geschöpft werden kann, aus dem dann durch die wundersame Geldververmehrung der Geschäftsbanken, wieder die vielfache Menge an Giralgeld entsteht, dass aber eben mit Zinsen belastet und zurückzuzahlen ist.

Auf den ersten Blick ändert die Rückzahlung von Schulden also zunächst nichts an der Geldmenge: Das Geld mit dem Lieferantenrechnungen und dergleichen bezahlt wird, wird wieder ausgegeben. Das Geld mit dem Anleihen von Anlegern zurückgezahlt werden, wird erneut angelegt, also verliehen und gelangt so erneut in den Umlauf. Für das Geld, mit dem Bankkredite zurückgezahlt werden und das dabei buchhalterisch verschwindet, kann neues Geld geschöpft werden. Auch das Geld, dass als Zinsen aus dem Umlauf an Anleger und Banken bezahlt wird, gelangt wieder in den Umlauf, denn es wird ja wieder angelegt bzw. verliehen.

Eine (Staats-)Pleite und ihre Auswirkungen auf die umlaufende Geldmenge

Bei einer Pleite werden also ganz einfach Schulden nicht oder nicht vollständig bezahlt. Das kann zweifelsohne im Falle von Lieferantenrechnungen für die Gläubiger sehr weitreichende Folgen haben: Wenn das insolvente Unternehmen beispielsweise einem verhältnismäßig kleinen Lieferanten ein verhältnismäßig große Summe schuldet, kann das für diesen das Aus bedeuten. Jeder hat ja wohl schon von kleinen, an sich gesunden Unternehmen gehört, die aufgrund von Forderungsausfällen über die Wupper gegangen sind. Außerdem ist es natürlich eine Gemeinheit, wenn Menschen auf diese Weise um die Früchte ihrer Arbeit gebracht werden. An der umlaufenden Geldmenge ändert sich jedoch in einem solchen Falle nichts wie ich bereits oben gezeigt habe.

Was aber passiert, wenn Banken und Geldanleger Geld durch einen Konkurs verlieren? Weiter oben sind wir dieser Frage ja bereits nachgegangen: Theoretisch eigentlich ebenfalls nichts, jedenfalls nicht, wenn das Geld im anderen falle aus dem Hort der Anleger erneut verliehen bzw. für im buchhalterischen Nirwana verschwundenes altes Kreditgeld neues geschöpft wird.

Die Betonung liegt dabei jedoch auf dem „wenn“. Konkurse finden typischer Weise in wirtschaftlich schlechteren Zeiten statt. Dann sind zum einen Verleiher weniger geneigt Kredite zu vergeben, zum anderen trauen sich Privatpersonen und Unternehmen nicht so leicht, finanzielle Verpflichtungen einzugehen. Es kommt also weniger Geld durch Kreditvergabe in Umlauf; Geld, dass durch Rückzahlung von Krediten aus dem Umlauf verschwindet, wird daher nicht mehr vollständig durch neues Geld ersetzt. Damit verringert sich die umlaufende Geldmenge, was sich natürlich ungut auf die Realwirtschaft auswirkt und die wirtschaftliche Wetterlage weiter verschlechtert.

Und jetzt kommt der interessante Effekt einer Insolvenz, über den kaum gesprochen wird: Wenn Schulden nicht bezahlt werden, bleibt die entsprechende Geldmenge im Umlauf. Das bedeutet nichts anderes, als dass im Prinzip Geld entsteht, welches nicht mehr durch Zinsen belastet ist und auch nicht mehr zurückgezahlt werden muss!

Wenn Kredite nicht zurück bezahlt werden, wird also nicht nur in Zeiten der Rezession die Verringerung der umlaufenden Geldmenge gebremst, die auftritt wenn weniger neue Kredite gewährt als alte zurückgezahlt werden. Es wird in jedem Falle der entsprechende Anteil der umlaufenden Geldmenge von Zinsen und Rückzahlungspflicht befreit.

Das klingt im Grunde unglaublich, ist aber nur logisch, wenn man sich klar darüber ist, dass in unserem System Geld durch Schulden entsteht und durch Rückzahlung von Schulden wieder verschwindet. Ein konkretes Beispiel macht den Zusammenhang klar: Ein Unternehmen baut eine neue Fabrikhalle und finanziert diese mit einem Bankkredit in Höhe von einer Million Euro. Bei der Kreditaufnahme entsteht diese Million Euro aus dem buchhalterischen Nirwana und kommt in Umlauf, wenn das Unternehmen die Rechnungen der Firmen bezahlt, welch die Halle gebaut haben. Dadurch wird die umlaufende Geldmenge erhöht. Das Geld zirkuliert jetzt und muss von der Firma zurück verdient werden, damit sie ihre Schulden bezahlen kann. Dadurch verschwindet die ursprünglich ausgeliehene Million im buchhalterischen Nirwana, aus dem sie bei der Kreditaufnahme ja erschaffen worden war und die umlaufende Geldmenge schrumpft um diesen Betrag. Außerdem werden die Zinsen und Gebühren aus dem Kredit ebenfalls dem Umlauf entzogen, landen allerdings nicht im buchhalterischen Nirwana, sondern – im großen Geldsack der Bank, in ihrem Eigenkapital nämlich.

Geht das Unternehmen nun in Konkurs, hat die Bank dieses Geld gesehen. Das bedeutet, dass sie es dem Umlauf nicht mehr entziehen kann und auch die Zinsen nicht mehr, die darauf bereits entstanden sind und bis zur Rückzahlung des Kredites noch angefallen wären. Dadurch hat sich die umlaufende Geldmenge quasi erhöht, weil die sonst erfolgte Verminderung um die Kreditsumme plus Zinsen durch den Konkurs des Schuldners ausgeblieben ist. Oder anders ausgedrückt: Durch den Konkurs ist im Umlauf Geld entstanden, dass weder verzinst noch zurückgezahlt werden muss.

In der Praxis würde allerdings das für die Halle verwendete Geld nicht in voller Höhe zu unverzinstem und nicht rückzahlbaren, also gewissermaßen „freiem“ Geld im Umlauf werden, es sei den, der Schuldner hätte die Bank nach allen Regeln der Kunst ausgetrickst, so dass sie nicht die Hand auf die Halle legen kann. Wenn die Bank jedoch durch die Verwertung der Halle ihre Forderung nicht vollständig decken kann, wird dennoch Geld in der entsprechenden Höhe frei, genauso wie wenn die Halle in die Konkursmasse kommt und die Bank daraus nur einen Teil ihrer Forderung in Form einer Konkursdividende bezahlt bekommt. Der gleiche Effekt entsteht natürlich auch, wenn im Rahmen eines Konkursverfahrens das Unternehmen erhalten werden soll und Forderungen zum Teil erlassen werden.

Leider ist der Effekt eines Konkurses in den Dimensionen eines mittelständischen Unternehmens auf die umlaufende Geldmenge sehr gering. Würden sich hingegen soviel Konkurse ereignen, dass sie eine spürbare Wirkung auf die umlaufende Geldmenge hätten, würde das noch einen anderen Effekt haben: Dann würde nämlich das Risiko bei der Kreditvergabe entsprechend ansteigen, was höhere Zinssätze und geringere Bereitschaft Kredite zu vergeben als Folge hätte – und damit natürlich eine Reduzierung der umlaufenden Geldmenge mit den bekannten Folgen für die Realwirtschaft.

Trotzdem gibt es diesen Effekt und man sollte ihn kennen, wenn man sich über die Insolvenz von Staaten Gedanken macht. Bei sehr großen Konkursen kann dieser Effekt nämlich tatsächlich eine spürbare Rolle spielen.

Warum ist Griechenland pleite?

Griechenland hat Schulden, weil es mehr importiert als exportiert hat. Normalerweise sollt man seine Importe mit den Erlösen seiner Exporte bezahlen und eine ausgeglichene Handelsbilanz haben. Exportüberschüsse sind eigentlich auch nicht gut, aber aufgrund unseres Geldsystems brauchen wir sie, genauso wie wir aufgrund der Geldschöpfung durch Kredite ständiges Wirtschaftswachstum brauchen. Wie das zusammenhängt, kann man in diesem Artikel und in dem über die Funktionsweise des so genannten gemeinsamen Marktes nachlesen.

Besonders übel ist jedoch eine passive Handelsbilanz, bei der die Importe die Exporte überwiegen, denn dabei verschuldet ein Land sich unweigerlich. Griechenland hat mehr Geld für Importe ausgegeben als es mit Exporten eingenommen hat. Wenn man mehr ausgibt als man einnimmt, geht zuerst das Sparbuch drauf und dann macht man Schulden.

Griechenland hatte kein Sparbuch, daher lieh sich seine Regierung gleich Geld – und zwar Euros. Das ging ganz einfach, weil man ja ein Euroland war und Staatsanleihen in Euro emittieren konnte. Über die Gehälter von beim Staat beschäftigten Personen und sonstige Staatsausgaben kamen die gepumpten Euros unter die Leute und wurden verwendet um sich Dinge zu kaufen, vor allem auch importierte Dinge.

Das war natürlich very nice für die Unternehmen in denjenigen Ländern der Eurozone, die ordentlich etwas zu exportieren haben. Die konnten nun die Euros einnehmen, welche sich die Griechen gepumpt hatten, was natürlich die umlaufende Geldmenge in diesen Ländern vermehrte, was ja der Wirtschaft unter den gegebenen Umständen – ständige Verknappung des zirkulierenden Geldes durch Zinsbelastung – recht gut tat.

Ständig pumpen und mehr ausgeben, als man einnimmt geht allerdings nur eine begrenzte Zeit. Irgendwann kann man dann seine Schuldendienste nicht mehr leisten – und genau das ist Griechenland passiert.

Was passiert, wenn Griechenland auch offiziell pleite geht?

Wenn Griechenland pleite geht, passiert im Prinzip das gleiche wie bei einer Unternehmenspleite oder einer Privatinsolvenz: Die Schulden werden ganz oder teilweise nicht mehr zurück bezahlt. Dann schauen zwar einige Leute, die bis jetzt dachten, sie hätten Geld, mit dem Ofenrohr ins Gebirge – nämlich diejenigen, die dieses Geld in griechischen Staatsanleihen stecken haben, aber es tritt auch der bereits beschriebene Effekt auf, dass Geld im Umlauf bleibt, dass durch die Bezahlung der Schulden aus diesem verschwunden wäre – also im Prinzip ein positiver Effekt für die Wirtschaft.

Will man die Pleite Griechenlands verhindern, kann man das nur tun, indem man ihm Geld gibt, um sein Schulden zu bezahlen. Ob man dieses Geld gleich mit schwarzer Kreide in den Schornstein schreibt oder ob Griechenland es angeblich irgendwann einmal zurückzahlt, spielt dabei überhaupt keine Geige.

Abgesehen davon, dass die Rückzahlung solcher Hilfen mehr als fraglich wäre, müsste das Geld so oder so jetzt aufgebracht werden und zwar aus Steuermitteln. Diese Steuermittel könnte der Staat dann jedoch nicht für andere Aufgaben verwenden. Dass dies bedeuten würde, dass der Staat von dringend notwendigen Straßenreparaturen über den Kauf von Computern für Schulen bis zur Zahlung von Fördergeldern für die Forschung Dinge unterlassen müsste, die er sonst tun könnte ist dabei noch das kleinste Übel. Das tatsächliche Problem dabei ist, dass dadurch bei uns Geld nicht in den Umlauf gelangt, das ohne Griechenlandhilfen bei uns in den Umlauf gelangt wäre und Geld ersetzt hätte, dass durch Schuldendienste aus dem Umlauf verschwindet.

Fehlendes Geld im Umlauf bedeutet aber nichts anderes als Rezession. Der Staat müsste sich dann das Geld für Konjunkturprogramme dann wiederum leihen und das in einer Zeit, in dem er sowieso schon bis über die Ohren verschuldet ist und damit die sich so bereits immer schneller drehende Abwärtsspirale von Schulden uns Zins zusätzlich beschleunigen.

Anders ausgedrückt: Die Leute, die Griechenland Geld geliehen haben, haben mit Zitronen gehandelt. Durch die Griechenlandhilfen ersetzten wir diesen Leuten indirekt ihre Verluste und müssen uns dann von ihnen wiederum das Geld leihen, das wir ihnen geschenkt haben, damit wir wieder welches im Umlauf haben und die Wirtschaft funktioniert.

Und was passiert dann mit den Banken?

De facto ist Griechenland bereits pleite, denn das ist man, wenn man seine Schuldendienste nicht mehr leisten kann. Offiziell ist es das jedoch noch nicht und daher gelten seine Anleihen noch als Werte. Nehmen wir einfach der Einfachheit halber an, dass die griechischen Staatsschulden vollständig für null und nichtig erklärt würden und überlegen uns, was dann passieren würde. Bei einem nur teilweisen Erlass würden diese Effekte dann einfach in entsprechend schwächeren Maße auftreten.

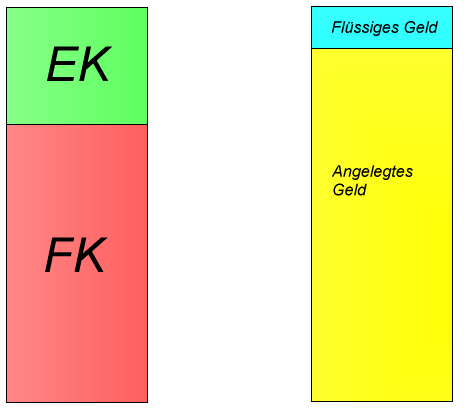

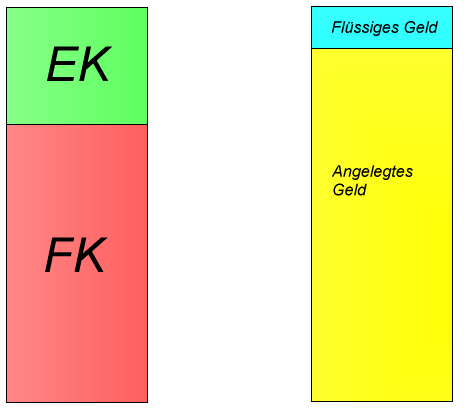

So würde die Bilanz einer Bank vereinfacht aussehen, wenn man sie wie ein Nichtbank-Unternehmen bilanzieren würde, was man in diesem Fall der Einfachheit halber machen kann. Was man leicht erkennt: Wenn der gelbe Bereich in der linken Säule schrumpft, weil Geldanlagen ihren Wert verlieren, wird die rechte Säule insgesamt niedriger. Weil die linke Säule immer gleich hoch sein muss wie die rechte, schwindet zunächst das Eigenkapital der Bank. Wenn die rechte Säule niedriger wird als der rote Teil der linken, ist die Bank pleite.

Wenn die griechischen Staatsanleihen nichts mehr wert sind, weil man Griechenland seine Schulden erlassen hat, verlieren die Besitzer Teile ihres Vermögens, nämlich das Geld, das sie in die Anleihen gesteckt haben. Für Privatanleger ist das bitter, für Banken kann es den Konkurs bedeuten.

Ein Bank ist nämlich einfach ausgedrückt ein Konstrukt aus eigenem Geld, Verbindlichkeiten und Forderungen. Die Forderungen sind das Geld das sie angelegt, also als Kredite verliehen, in Wertpapiere und was weiß ich alles gesteckt hat. Die Verbindlichkleiten sind das Geld, das die Kunden „auf der Bank haben“ sowie Kredite, die die Bank selbst aufgenommen hat. Das eigene Geld ist das Geld, das der Bank selbst gehört und kurszfirstig verfügbar ist wie z.b. das Bargeld im Tresor. Damit die Bank gesund ist, müssen das eigene Geld der Bank und die Forderungen mindestens soviel betragen wie die Verbindlichkeiten. Die Summe, um die die Forderungen und das eigene Geld der Bank die Forderungen, also die Einlagen der Kunden, übersteigen, ist das Eigenkapital, also der Teil der Bank, der den Eigentümern der Bank selbst gehört. Die Verbindlichkeiten, also die Einlagen und selbst aufgenommen Kredite sind das Fremdkapital.

Wenn nun ein Teil der Forderungen aus griechischen Staatsanleihen besteht und diese wertlos werden, sinkt natürlich der Gesamtwert auf dieser Seite der Bilanz um den Betrag der in diesen Anleihen gesteckt hat. Wenn der Restwert zusammen mit dem Eigenkapital nun weniger ist, als die Einlagen der Bank betragen, ist sie pleite. Und zwar ganz einfach deswegen, weil sie weniger Geld hat, als ihre Kunden ihr insgesamt als Einlagen anvertraut haben.

Das wäre im Grunde auch nicht weiter schlimm, den vor allem haben dann Leute Geld verloren, die soviel davon haben, dass sie es horten und dem Umlauf entziehen. Es ist realwirtschaftlich gesehen nämlich kein Schaden wenn solche Leute einen Teil ihres Vermögens verlieren. Das Dumme an der Sache ist aber, dass die Banken im heutigen Wirtschaftsleben mittels der bargeldlosen Zahlungsmethoden auch für den Geldumlauf sorgen. Daher lassen Banken, die ihre Schalter schließen, weil sie pleite sind, den Geldumlauf und damit die reale Wirtschaft stocken.

Was könnte der Staat tun?

Der Staat könnte in so einem Fall mit gesetzlichen Regelungen in der Art von Notstandsverordnungen für einen Notbetrieb bei von einer derartigen Pleite betroffenen Banken sorgen, der die einzige sinnvolle Aufgabe der Banken, nämlich den Zahlungsverkehr zunächst sicherstellt. Wenn die Girokunden einer solchen Bank dann neue Bankverbindungen haben, so dass sie wieder Zahlungen empfangen und tätigen können, könnte man das Institut dann geordnet in Konkurs gehen lassen.

Eventuell könnte man eine solche Bank auch zu retten versuchen, indem man einfach per Gesetz die verzinslichen Geldanlagen bei dieser Bank – also die Forderungen ihrer Kunden – um soviel kürzt, wie die Verluste durch griechische Staatsanleihen betragen. Damit wäre dann die Bilanz der Bank wiederum in Ordnung. Allerdings würde eine solche Bank vermutlich den daraus folgenden Imageverlust nicht überleben, weil sie anschließend an Kundemangel eingehen würde.

Was der Staat womöglich tatsächlich tut

Tatsächlich steht jedoch zu befürchten, dass der Staat nicht die Geldanleger rasiert, sondern einfach den Banken soviel Geld schenkt, dass ihr eigenes Geld so viel wird, dass es zusammen mit den verbliebenen Geldanlagen wieder mindestens soviel ist, wie die Guthaben der Kunden betragen.

Das dazu notwendige Geld kommt natürlich aus unseren Steuern und wird an notwendigen Dingen eingespart. Die Effekte sind dann im Prinzip die gleichen, wie sie oben in Bezug auf die Schuldenhilfe für Griechenland beschrieben wurden.

Fazit

Eine Staatspleite Griechenlands muss unsere Wirtschaft keineswegs wirklich schädigen. Sie wird es aber tun, wenn unser Staat darauf in einer Weise reagiert, welche große Geldvermögen schützt, anstatt den Geldumlauf in der Realwirtschaft sicherzustellen.

Da dies aber sehr wahrscheinlich versucht werden wird, wäre eine komplette „Kernschmelze“ vorzuziehen. In diesem Falle würden im Prinzip die Geldvermögen in die Schulden stürzen und sich gegenseitig vernichten wie Materie und Antimaterie. Zum Schluss wäre dann lediglich noch das Bargeld in den Portemonnaies, Sparstrümpfen und Kassenschubladen übrig, dass aber bei weitem nicht für den täglichen Zahlungsverkehr ausreichen würde.

Das wäre dann natürlich das Ende des Euro und – hoffentlich – auch der EU. Nach dem was man bereits seit längerer Zeit aus immer ernster zu nehmenden Quellen hört, rechnen nicht nur Deutschland, sondern auch andere Euro-Staaten mit einer solchen Möglichkeit und haben womöglich tatsächlich bereits ihre neuen alten Währungen in der Schublade.

Tatsächlich würden eine Währungsreform und die Zerschlagung der EU zwar eine Menge Geldvermögen vernichten, dafür aber der Realwirtschaft einen neuen Anfang ermöglichen, auch wenn kaum zu hoffen steht, dass man die durch eine Kernschmelze der Finanzwirtschaft entstehenden Chance auf eine sinnvolle Reform des Geldsystems nutzen wird.

Altersarmut von Leuten, die bei einer Währungsreform ihre Ersparnisse verlieren, wäre dabei übrigens auch kaum zu befürchten zumindest nicht aus sachlichen Gründen. Erstens sind die in Geldwertanlagen angelegten Ersparnisse solcher Leute bereits jetzt weg, zweitens können wir unsere Rentner in 30 Jahren nicht mit dem Geld ernähren, das sie heute haben sondern müssen dass mit der realen Wertschöpfung tun, die unsere Wirtschaft dann zu leisten im Stande sein wird und die wir entsprechend verteilen müssen. Aber das ist bereits wieder eine Geschichte über eine andere Lüge...